摘要

现货市场环境下集中式光伏电站不同交易模式对其收益产生巨大影响,使其投资决策变得更加复杂。因此,针对现货市场中光伏电站3种交易模式,利用投资评估指标法和敏感度分析法研究其投资收益。首先分析了光伏电站3种不同交易模式的特性,建立不同交易模式下的收益模型;其次采用动态投资回收期、内部收益率、效益成本比等指标对比分析不同模式下光伏电站的投资回收效果,并采用敏感度分析法研究不同交易模式下电站对其他收益来源的依赖性;最后针对不同资源区的光伏电站进行案例分析。结果表明,在集中式现货市场下,签订中长期差价合约可以使投资评估指标最佳并减少政府补贴、建设成本以及电价波动的敏感度,减低对其他收入来源的依赖性,抵御价格波动风险,保证投资经济性。

(来源:电网技术 作者:郭红霞,高瑞,张节谭,郭树峰,杨立斌,张臻)

0 引言

长期以来,我国的上网电价由政府制定,集中式光伏电站与电网签订长期电量合同并按照固定电价结算,投资方在对项目的投资分析也是以上述模式为准。但根据国外的电力市场运营模式以及光伏平价上网的目标,光伏电站未来即将进入电力市场交易[1-3]。在成熟的电力市场体系中,发电侧要面对价格波动、出清结果变化等一系列不确定因素,光伏电站将处于更加复杂的市场环境,其投资决策面临巨大挑战。因此,对于集中式光伏电站投资主体而言,如何在现货市场下进行光伏电站的交易模式选择显得尤为重要。

目前国内外已有诸多学者对风光等可再生投资及其经济性的问题进行了研究。文献[4-5]从政策方面分析了分布式发电项目投资建设可能面对的风险,并研究价格政策的激励性。文献[6-9]关注了消纳形式、投资模式以及应用场景对可再生能源投资经济性的影响。文献[10]介绍一种光伏电站投资分析工具,其可考虑考虑地理位置位置,网络传输等条件对电站投资回收的影响,并在安大略省的光伏电站项目中得到实际应用。文献[11-15]分别从电网、用户、能源投资商、可再生能源接入量以及光储联合运行的角度分析运营模式的优劣性以及电站的价值。文献[16-17]分别从经济性角度对光伏电站的储能配置以及与微电网的合作运营模式进行了模型建立。文献[18]从未来电量预测的角度考虑了天气、光照、风力等条件,分析了小型光伏电站的投资回本年限。文献[19]根据我国光伏发电的运营模式建立了全寿命周期成本/效益计算方法与模型,但所采用的评估指标较少,不能较为全面地反映光伏发电的投资效益。文献[20]在合同能源管理的模式下分析了不同行业不同上网电价对分布式光伏经济效益的影响,但是未能考虑电力市场对其带来的影响。当前文献对光伏电站投融资的研究工作均侧重以固定电价上网的模式为主,没有考虑现货市场中光伏电站面对24h分时电价的情况。

目前,我国光伏电站的投资分析主要基于当地的上网电价与光照程度。随着电力市场逐步推广,光伏电站进入市场化竞争后投资环境也发生很大变化。本文基于集中式电力现货市场特性,分析光伏电站3种可能的交易模式并建立相应收益模型,通过投资评估指标和敏感性分析方法分析交易模式对电站投资的影响。

1 现货市场下光伏电站交易模式分析

广东省将在2019年正式运行中国第一个集中式现货市场,集中式市场建立后,所有市场主体均要参与日前市场投标,投标结果按照日前分时电价结算。考虑到光伏属于国家扶持产业,可能不参与市场竞争,故未来光伏电站有3种可能的交易模式:电量日前市场结算、签订中长期差价合约、固定电价上网,如图1所示。

图1 光伏电站未来交易模式Fig. 1 Future trading modes of PV plant

1.1 全电量日前市场结算

全电量日前市场结算模式,即光伏电站不签订中长期合约,所有出清电量按照日前市场上的小时价格进行结算,其结算结构图如图2所示。在这种

图2 光伏电站全电量日前市场结算Fig. 2 Whole energy settlement in day-ahead market of PV plant

模式下,光伏电站的收益具有不确定性,无法规避价格风险。

如图2所示,光伏电站每天的收益会随着出清电量和日前价格的变化产生较大波动,无法提前锁定收益,因此按这种模式使得光伏电站的投资方很难提前确定收益进行利润估算。以国外新能源电站投资为例,电站融资时需要向投资方提交商业计划书并阐明通过签订中长期合约未来可以得到稳定的现金流,有助于收回投资成本;由于无法提供稳定收入,全电量日前市场结算这种方式一般适用于已成功收回成本的光伏电站,或者某些运营主体对日前市场电价较为乐观,认为在日前市场进行全电量交易可以获得更多利润的情况。

1.2 签订中长期差价合约

签订中长期差价合约是一种常见的交易方式,其模式如图3所示。光伏电站可以选择与售电公司或者用户签订中长期合同,通过退还合同约定价格和日前市场价格之间的差价提前锁定未来收益,避免电价波动过大带来的风险。

图3 光伏电站签订中长期差价合约Fig. 3 PV plant signing long term contract of difference

中长期合约的签订意味着光伏电站绝大部分发电量都是按照固定价格进行结算,在签约期内可以得到一笔稳定的收益,保证部分投资成本的回收。由于已经锁定了部分收益再加上发电没有燃料成本,光伏电站可以通过报负电价来保证发电量全部出清,实际发电量超过差价合约签约量的部分按照日前价格结算,同时也可以避免博弈边际价格导致电量没有出清的风险。

1.3 固定电价上网

固定电价上网模式较为简单,电价由政府制定,光伏电站所有发电量均按照固定价格进行结算,具体如图4所示。由于电价固定,光伏电站投资主要考虑建设成本、预计发电量和当地上网电价水平,需要计及的市场因素较少,适用于光伏行业初期发展阶段,我国目前主要采用这种交易模式。

图4 光伏电站固定电价上网Fig. 4 PV plant selling electricity with fixed price

该模式的弊端在于政府对光伏发电的政策直接决定了电站的盈利情况,政策风险较大。虽然我国光伏装机容量不断上升,但是受制于高昂的成本,光伏仍然无法与火电等成熟低成本机组竞争,所以固定电价上网模式在较长的一段时间内仍有可能是我国光伏电站的主流模式。

2 不同交易模式光伏电站收益

2.1 不同交易模式收益

光伏电站主要的收益途径来自于发电上网,不同的交易模式决定了光伏电站发电量结算方式的不同,以下分别对上述3种交易方式下的发电收益进行建模。

1)全电量日前市场结算下的电量收益。

光伏电站分时出力按照对应时段日前分时电价结算,其年度收益为

Bda=∑t=18760(Pdat+Psub)QdatBda=∑t=18760(Ptda+Psub)Qtda(1)

式中:BdaBda为光伏电站在日前市场上年度总收益;PdatPtda为日前市场分时电价;PsubPsub为光伏上网单位电量补贴;QdatQtda为光伏电站日前每小时中标电量。

2)签订中长期差价合约的收益电量收益。

差价合约是现货市场中的金融合同,合约中的物理量不具有约束力,不需要强制执行,只有结算意义,故不存在出力与合同签约量不一致导致的惩罚,双方通过返还价差锁定交易价格。合约一般提前数年签订,并约定小时级别分解曲线。由于光伏电站出力集中在6:00—17:00,本文按照上述时段分解曲线;光伏出力具有不确定性,分解曲线无法精准覆盖,故差价合约无法覆盖的部分按照现货价格结算。从规避价格波动提前锁定部分收益的角度,本文规定合约按照固定时段并考虑价格随时间的峰平谷变化,具体如图5所示,图中每一虚线区域对应签约价格与约签约量,没有覆盖的曲线部分即以现货价结算。

图5 差价合约签约Fig. 5 Form of signing contract of difference

差价合约收益为

Bcfd=∑t=18760∑m=13(Pargt,m−Pdat,m)Qcfdt,mBcfd=∑t=18760∑m=13(Pt,marg−Pt,mda)Qt,mcfd(2)

式中:Qcfdt,mQt,mcfd、Pargt,mPt,marg分为第mm段差价合约签约量与约定签约价格;BcfdBcfd为差价合约收益。

在现货市场中,差价合约与日前市场结算相互独立,签订中长期合同的光伏电站在市场出清后的总收益为差价合约收益与日前市场结算收益之和。

Blong=Bda+BcfdBlong=Bda+Bcfd(3)

式中BlongBlong为总收益。

3)固定电价上网的电量收益。

光伏电站所有电量按照固定价格被电网收购,年度收益为

Bfix=∑t=18760QdatPfixBfix=∑t=18760QtdaPfix(4)

式中:PfixPfix为固定上网电价;BfixBfix为固定上网电价模式下年度总收益。

2.2 其他收益

除了卖电收益,光伏电站还享受国家补贴以及通过减少温室气体排放参与碳市场的碳收益。

1)补贴收益。

光伏电站补贴标准由国家发改委制定,电网向电站支付脱硫煤上网电价,政府支付剩余补贴金额,补贴额数为当地光伏上网电价与脱硫煤上网电价的差值,电站年度补贴收益为

Bsub=∑t=18760Pdat(Pfix−Ptl)Bsub=∑t=18760Ptda(Pfix−Ptl)(5)

式中:PtlPtl为当地的脱硫煤上网电价;BsubBsub为电站年度补贴收益。

2)碳收益。

为了鼓励可再生能源的减排作用,光伏电站可以参加中国认证减排量(Chinese Certified Emission Reduction,CCER)项目,获得的年度核算减排量可以在碳市场上进行交易以赚取收益。光伏电站首先要进行年度碳减排量认证,其主要由发电量、组合边际CO2排放因子和项目排放量决定。

组合边际排放因子计算:

ECMy=EOMyWOM+EBMyWBMEyCM=EyOMWOM+EyBMWBM(6)

式中:ECMyEyCM为第yy年并网发电的组合边际CO2排放因子;EOMyEyOM为第yy年电量边际排放因子;EBMyEyBM为第yy年容量边际排放因子;WOMWOM为电量边际排放因子权重;WBMWBM为容量边际排放因子权重。对于光伏电站,WOMWOM取0.75,WBMWBM取0.25。

基准线排放计算方式如下:

By=EPJyECMyBy=EyPJEyCM(7)

式中EPJyEyPJ为第yy年资源减排活动的实施所产生的净上网电量。

年度减排量确定:

Ey=By−PyEy=By−Py(8)

式中EyEy、PyPy、ByBy分别为第yy年的减排量、项目排放量和基准线排放量。对于光伏电站,PyPy一般为0。

光伏电站年度碳交易收益:

Bc=EyPcBc=EyPc(9)

式中:BcBc为年度碳交易收益;PcPc为碳市场价格。

3 投资效益评价模型

3.1 投资评价指标

本文选择了动态投资回收期、内部收益率、效益成本比3个常见的投资评价指标衡量交易模式对光伏电站投资的影响。

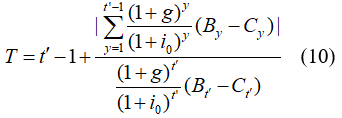

1)动态投资回收期。

动态投资回收期为考虑资金时间价值,进行折现后项目净收益可以刚好收回全部投资所需时间。

∑y=1t′−1(1+g)y(1+i0)y(By−Cy)<0∑y=1t′−1(1+g)y(1+i0)y(By−Cy)<0且(1+g)t′(1+i0)t′(Bt′−Ct′)>0(1+g)t′(1+i0)t′(Bt′−Ct′)>0

式中:TT为光伏电站动态投资回收期;By为第y年现金流入量,交易模式对收益的影响主要由该参数体现;Cy为第y年现金流出量,两者之差即为该年的净现金流量;g为通货膨胀率;i0为折现率;t′t′为累计净现金流量值出现正值的年数。

2)内部收益率。

内部收益率为当项目净流入和净流出之和恰好为零时的折现率;内部收益率越高,光伏项目的利润空间越大。

∑y=1N(1+g)y(1+IRR)y(By−Cy)=0∑y=1N(1+g)y(1+IRR)y(By−Cy)=0(11)

式中:IRRIRR为内部收益率;NN为光伏电站运营年限。

3)收益成本比。

收益成本比通过全寿命周期内总现金流入量与总现金流出量的比值反映光伏电站效益;比值越高,代表电站的单位成本产出大,运营效益越好。

π=(∑y=1NBy(1+g)y(1+i0)y)/(∑y=1NCy(1+g)y(1+i0)y)π=(∑y=1NBy(1+g)y(1+i0)y)/(∑y=1NCy(1+g)y(1+i0)y)(12)

式中ππ为光伏电站的效益成本比。

3.2 敏感度分析

本文采用敏感度分析法定量分析不同因素对光伏电站投资的影响程度[14]。

α=|ΔA/AΔF/F|α=|ΔA/AΔF/F|(13)

式中:αα为敏感程度;AA为评价指标;ΔAΔA为评价指标变化值;FF为影响因素;ΔFΔF为影响因素变化值。敏感度可以较为直观地反映投资效益受某类因素的影响程度,若某参数的小幅度变动导致了投资评估指标较大幅度的变化,则说明光伏电站投资对该因素较为敏感。

4 案例分析

4.1 分时电价预测

光伏电站投资需要预估未来收益,所以在投资决策前对电力市场未来电价进行预测是必要步骤。考虑到电价与季节、用电时段紧密相关,在时间上具有规律性,本文采用自回归平均滑动模型模型(auto-regressive and moving average modes,ARMA)对未来电价进行预测。ARMA模型有较精确的谱估计及较优良的谱分辨率性能,通过对观察值序列的分析研究,能够找到发展规律并提取其中的信息以预测电价未来走势。由于我国电力体制改革尚在推进过程中,暂无分时电价数据,本文预测样本数据借鉴美国德州批发市场电价并按照燃料成本进行相应折算[21]。如图6、表1所示。

图6 某月预测分时价格Fig. 6 Time of use price fore of a month

表1 预测误差Tab. 1 Fore error

光伏电站投资是一个长期性问题,投资回收时间跨度中政策、电价、成本变化等均存在无法把控的风险因素,期间可能产生较大变化。虽然预测均存在一定误差,从投资决策的角度来说,通过对分时电价预测可以规避一部分电价不确定风险,从而达到光伏电站投资量化分析的目的。电价预测精度达到一定程度有助于量化分析即可,认为电价预测10%左右的相对误差是可以接受的,能够达到投资决策分析的目的。

4.2 分时出力计算

对于投资方,项目实际运行之前无法得知具体上网电量,可以通过HOMER软件输入项目地理位置等信息获得小时级别模拟辐射量,并根据光伏系统稳态出力模型预计光伏电站未来出力情况。

Ppv(t)=fpvPNGT(t)GS(1+KT(Tpv(t)−TS))Ppv(t)=fpvPNGT(t)GS(1+KT(Tpv(t)−TS))(14)

式中:Ppv(t)Ppv(t)为tt时刻光伏电站出力;PNPN为电站装机容量;fpvfpv为光伏系统功率降额因数,用于衡量光伏板洁净、老化程度,一般为0.9;GT(t)GT(t)为tt时刻光照辐射强度;KTKT为功率温度系数,取-0.35;Tpv(t)Tpv(t)为tt时刻光伏板温度;TSTS为标准测试温度,一般为25℃;GSGS为标准光照条件下的辐射强度,为1kW/m21kW/m2。

上式为理论出力值,考虑到实际现场环境存在诸多影响,实际出力会比理论值略小,存在误差。

Preal(t)=Ppv(t)(1−β)Preal(t)=Ppv(t)(1−β)(15)

式中:Preal(t)Preal(t)为光伏电站实际出力;ββ为误差率。

由于光伏发电没有燃料成本,一般报零价或负价,所以本文假设其发电量全部出清;同时采用等年值法进行收益计算,即假设每年的预测电价与上网电量相同计算每年总收益。

4.3 投资回收分析

本文分别选取3类资源区中的50 MW光伏电站进行分析,考虑投资、财务、运营等因素,电站现金流出量统一规定为6000万元/年;差价合约签约量为20 MW,签约时段为7:00—18:00,价格为300元/(MW·h),误差率为2%,运行温度取25℃,运营年限为25年,通货膨胀率与折现率分别为3%与8%。边际电量排放因子与电量排放因子分别为0.9316、0.3467。电站所属地区上网电价情况[22]见表2。

表2 电站数据Tab. 2 PV plants data

1)投资评估指标计算。

在3种交易模式下,3类资源的光伏电站的投资评估指标计算结果如图7、8和9所示。

从图7可以看出,3个电站若签约差价合同,动态回收期最短,投资回收最快。而采用固定电价上网模式的动态回收期最长,投资回收最慢。

从图8中可以看出,3个电站采用签约差价合约模式,其内部收益率指标最高,即预期的报酬率最高。电站1、2的固定电价上网模式的内部收益率指标最小,而电站3由于上网电价高,其全日量

图7 动态回收期指标Fig. 7 Dynamic investment payback period

图8 内部收益率指标Fig. 8 Internal rate of return

图9 收益成本比指标Fig. 9 Ratio of benefit and cost

日前结算模式的内部收益率最小。

从图9中可以看出,3个电站签订差价合约交易模式的收益成本比最高,电站1、2的固定电价上网模式的收益成本比指标最小,而电站3由于上网电价高,其全日量日前结算模式的收益成本比 最小。

2)投资收益计算。

光伏电站的年度收益包括差价合约收益、日期市场收益和碳收益。图10为各光伏电站在3种交易模式下的年度收益统计。

图10 电站收益Fig. 10 Income of PV plants

从图中看到,电站1和电站2采用签订差价合约与全电量日前结算两种交易模式的日前市场收益比固定电价上网模式的日前市场收益高。该现象产生的原因在于光伏电站出力处于早上与上午系统负荷较高的时段,受市场供需的影响,该时段电价相对较高,导致上述两电站的固定上网电价低于光伏电站出力时段的分时价格平均值。

从表2可得,电站3的上网电价最高,要高于光伏电站出力时段的分时价格平均值,导致固定电价上网模式的年度收益比全电量日前结算模式更多,也解释了图7、8、9中电站3在固定电价上网模式下动态回收期、内部收益率以及收益成本比指标均优于全电量日前结算模式的现象。

4.4 敏感度分析结果

本文选取了现金流入量、政府补贴、以及预测电价的波动程度3项因素对效益成本比评价指标进行敏感性分析,以研究现货市场价格波动以及其他参数对光伏电站投资经济性的影响,其中价格波动敏感度通过改变价格曲线方差进行研究。表3为敏感度分析结果,结果表明,全电量参与日前市场与签订中长期差价合约交易模式对政府补贴的敏感程度较大,由此可以看出政府补贴对上述两种交易模式下光伏电站投资回收的重要性;签订中长期差价合约后,电站对现金流入量和政府补贴敏感度绝对值为3种模式中最小。原因在于差价合约可以为光伏电站带来额外的稳定收益,从而减小电站对其他收益来源依赖,增强了电站投资回收的稳定性。对于光伏电站这类长期投资项目,现货市场电价波动并不会对投资经济性产生较大影响,签订差价合约后提前锁定了价格,电价波动影响程度几乎为0。

表3 敏感度分析Tab. 3 Sensitivity analysis

5 结论

本文提出了集中式现货市场下光伏电站未来可能的3种交易模式,并建立了相应的收益模型。通过计算光伏电站投资内部收益率、动态回收年限、效益成本比评价指标进行投资效果分析,算例分析表明:

1)签订中长期差价合约的模式有利于光伏电站投资回收,投资经济性在3种模式中最优。

2)政府补贴对光伏电站投资有较大的影响,而签订中长期差价合约可以减小光伏电站效益成本比敏感程度,增加投资稳定性;由于光伏电站投资时间跨度较长,电价波动对于长期投资影响较小。

本文所做工作可以对未来光伏电站参与电力市场竞争后的投资分析提供指导,同时强调了集中式电力市场下签订中长期差价合约的重要性。